De Europese belastingregels zijn onlangs veranderd. Daarom moeten bedrijven hun fiscale optimalisatiestrategie aanpassen. De kleinste misstap op dit smalle randje en het bedrijf zal in fraude vervallen. Tax compliance expert en trainer Julien Briot-Hadar legt de nieuwe regelgeving uit en de risico's, boetes en impact die ze kunnen hebben op de financiën en reputatie van je bedrijf.

De cijfers zijn niet anekdotisch. In het laatste parlementaire verslag over belastingontduiking, opgesteld in oktober 2022 door Charlotte Leduc, het parlementslid voor Moselle, wordt het verlies voor de overheidsfinanciën geschat op 50 tot 120 miljard euro per jaar.

Daarom verhoogt de overheid, via Europese en internationale instanties, het aantal regels om te proberen dit te beteugelen en een duidelijke lijn te trekken tussen fraude en belastingoptimalisatie.

In de collectieve geest worden de begrippen belastingontduiking, belastingontwijking en belastingoptimalisering vaak op één hoop gegooid.

Als een herinnering, belastingfraude is een misdrijf dat wordt gedefinieerd in artikel 1741 van de Algemene Belastingwet (CGI). Iedereen die op frauduleuze wijze de aanslag of betaling van een deel of het geheel van de belasting ontduikt of probeert te ontduiken, maakt zich schuldig aan belastingfraude.

Belastingoptimalisatie wil zijn belastingniveau verlagen. Het kan legitiem of agressief zijn.

- Legitieme belastingoptimalisatie is een legaal belastingontwijkingsmechanisme. Het bestaat in het bijzonder uit het uitbuiten van fiscale niches of vrijstellingsregelingen.

- Agressieve belastingoptimalisatie bestaat uit het profiteren van de subtiliteiten van een belastingstelsel of de inconsistenties tussen de belastingstelsels van verschillende landen om de verschuldigde belasting te verlagen, zoals gedefinieerd in het Website van het Ministerie van Economische Zaken.

De Ierse dubbelganger en de Nederlandse sandwich

Een van de belangrijkste methoden is het manipuleren van verrekenprijzen, d.w.z. grensoverschrijdende transacties tussen dochterondernemingen van dezelfde groep, om het belastingtarief op winst te verlagen. De "dubbele Ierse" techniek, ook bekend als de "Nederlandse sandwich", houdt in dat dochterondernemingen en holdings worden gebruikt die geregistreerd zijn in offshore financiële centra om voordeel te halen uit de wetten van deze landen.1. Het regelgevend kader wordt versterkt

Nieuwe regelgeving is gericht op het vergroten van de fiscale transparantie en het bestrijden van fraude. Hieronder vallen de Europese richtlijnen die bekend staan als DAC 6, DAC 7 en ATAD 3, waarvan sommige pas op zijn vroegst in 2024 van kracht worden, maar bedrijven moeten hierop anticiperen en zich voorbereiden.

I) De DAC 6-richtlijn ter bestrijding van belastingontduiking

Sinds 2021 moeten bedrijven en hun tussenpersonen bij de belastingdienst aangifte doen van grensoverschrijdende regelingen die vanuit fiscaal oogpunt mogelijk agressief zijn, zolang ze voldoen aan bepaalde criteria, de zogenaamde markers.

Dit staat bekend als de DAC 6. Deze Europese richtlijn introduceert een automatische uitwisseling van informatie over mogelijk agressieve grensoverschrijdende belastingconstructies. Het doel is om belastingautoriteiten in staat te stellen sneller te reageren op agressieve belastingontwijkingsconstructies.

In juni 2022 vermeed het McDonald's-concern een rechtszaak en schikte het zijn geschil met zowel de belastingdienst als de openbare aanklager door in te stemmen met de ondertekening van deze gerechtelijke overeenkomst van openbaar belang (CJIP) met het Parquet national financier (PNF). De boete bedroeg ongeveer € 1,2 miljard.

Het geschil tussen McDonald's en de belastingdienst betrof een agressieve belastingplanning.

Tussen 2009 en 2020 werden abnormaal hoge royalty's voor merken overgedragen van Frankrijk naar Luxemburg. Deze transacties binnen de groep hadden tot gevolg dat de belastbare winst in Frankrijk, de op één na grootste markt van de multinational, daalde.

De regeling "absorbeerde een groot deel van de marges die door de Franse restaurants werden gegenereerd en ondermijnde de belasting die in Frankrijk werd betaald door de verschillende structuren van de Franse groep", merkte de voorzitter van de rechtbank, Stéphane Noël, op.

II) De DAC 7-richtlijn pakt digitale platforms aan

De opvolger van DAC 6, de zogenaamde DAC 7-richtlijn, verplicht platformexploitanten om informatie op te geven over de inkomsten die verkopers op hun platformen ontvangen, en de lidstaten om deze informatie automatisch uit te wisselen. Het doel is om lokale belastingautoriteiten in staat te stellen de inkomsten die verkopers via digitale platforms ontvangen te identificeren en de relevante belastingverplichtingen vast te stellen. De richtlijn treedt in werking op 1 januari 2009.er Januari 2024.

III) De ATAD 3-richtlijn tegen lege vennootschappen

Naar aanleiding van een verzoek van het Europees Parlement en de financiële schandalen (Pandora Papers, LuxLeaks, OpenLux, enz.) heeft de Europese Commissie ontwerprichtlijn 2021/0434 of ATAD 3 gepubliceerd die het gebruik van lege vennootschappen moet voorkomen. De omgezette bepalingen zouden vanaf 1 januari 2024 van toepassing moeten zijn, waarbij bepaalde criteria al dit jaar moeten worden beoordeeld.

De regeling is vooral bedoeld voor tussenholdings die zijn opgezet door multinationale groepen, beleggingsfondsen, private-equityfondsen en family offices.

Om onder de nieuwe richtlijn te vallen, moet de entiteit aan drie criteria voldoen:

- Meer dan 75 % van het inkomen van de holding over de laatste twee jaar moet passief of vergelijkbaar inkomen zijn;

- Meer dan 60 % van de inkomsten van een bedrijf komt uit grensoverschrijdende transacties of meer dan 60 % van de balans van het bedrijf bestaat uit vastgoedactiva of activa voor privégebruik die zich in het buitenland bevinden;

- Het beheer of de administratie van de entiteit is uitbesteed.

De richtlijn is bedoeld om de definitie van lege vennootschappen en sancties te harmoniseren.

Om de substantievraag te beantwoorden, moeten ze een vestiging hebben in het land, een bankrekening hebben in de Europese Unie en een directeur hebben die woonachtig is in de staat waar de entiteit is gevestigd. Als de belastingautoriteiten van mening zijn dat de entiteit geen substance heeft, kan deze niet profiteren van talrijke belastingverlichtende maatregelen: concurrentievoordelen, moeder-dochterregeling, enz.

In Frankrijk worden belastingaangiften ingediend op de eigen website van de belastingbetaler, impôts.gouv.fr.

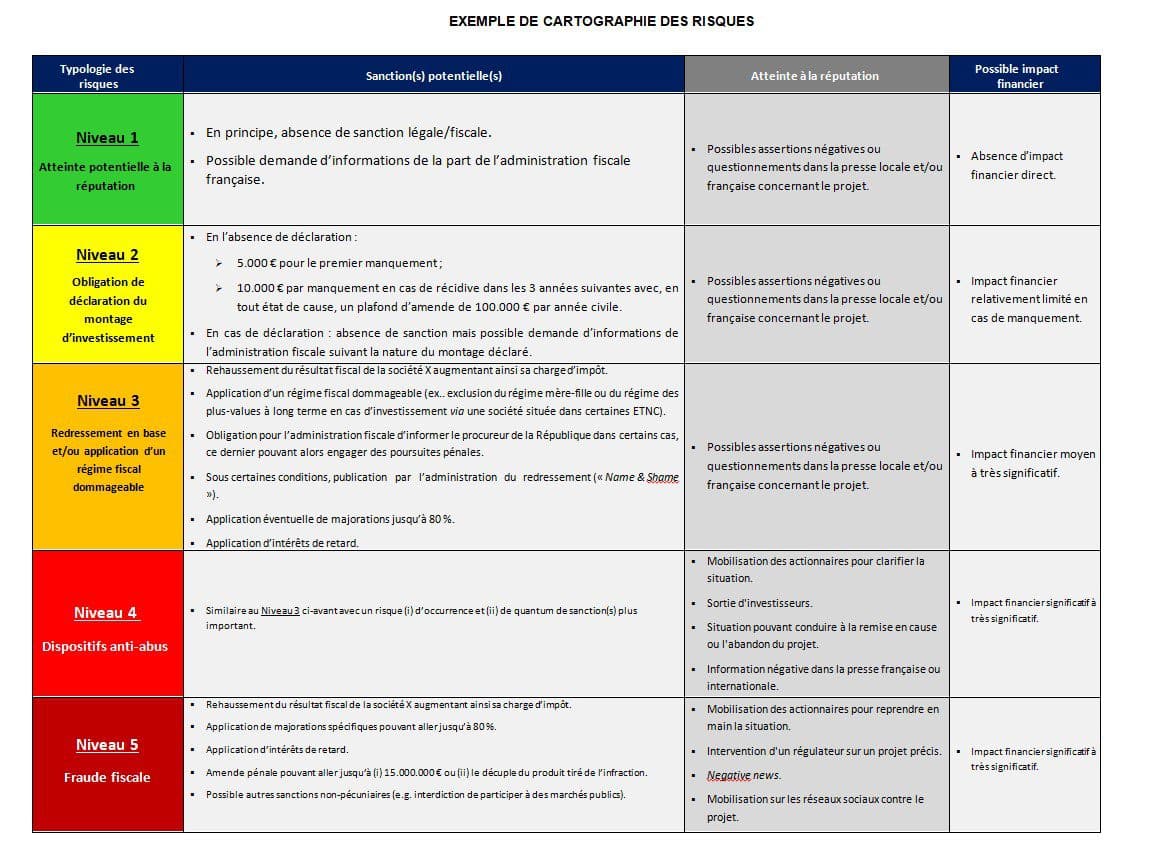

Voor DAC 6 bedraagt in Frankrijk de eerste fout € 5.000 en het plafond € 100.000 per bedrijf (of per juridische entiteit) per jaar. Een probleem met de naleving van de belastingwetgeving brengt ook een imago- en reputatierisico met zich mee dat de waarde en zelfs het voortbestaan van het bedrijf in gevaar kan brengen.

2. Uit te voeren maatregelen

Het is echt nodig om teams te trainen in het opsporen van apparaten die waarschijnlijk onder DAC 6 vallen. Bedrijven doen vaak een beroep op externe bedrijven, zoals bedrijfsjuristen voor het theoretische aspect of belastingconsulenten voor het praktische aspect. Tijdens deze trainingssessies lijkt het essentieel om ervoor te zorgen dat iedereen een volledig begrip heeft van de vijftien DAC 6-markers.

Interne controle van hoge kwaliteit is ook essentieel. De integratie van de naleving van de belastingwetgeving in het beleid, de procedures en de processen van het bedrijf is essentieel om de wet na te leven. Andere punten die aan bod moeten komen in de eerste- en tweedelijnscontroles met betrekking tot belastingnaleving zijn: het begrip grensoverschrijdende regelingen, analyse van DAC 6-markers, beoordeling van soorten regelingen, identificatie van tussenpersonen, overweging van het geheim en de kwaliteit van de verklaringen.

Bij de periodieke controle moet ook rekening worden gehouden met de naleving van de belastingwetgeving, net als met alle beleidslijnen, procedures en processen van de instelling. Het zou nuttig zijn als auditors de verslagen van uitgevoerde opdrachten over fiscale transparantieprocessen kunnen opvragen. Het lijkt ook essentieel om belangstelling te hebben voor de bestuur het interne controlesysteem van het bedrijf. Tot slot is het absoluut essentieel om te controleren of er in de risicogebaseerde aanpak van het bedrijf rekening wordt gehouden met naleving van de belastingwetgeving.

Ten slotte moet het bedrijf een reeks interne procedures opstellen met een DAC 6-, DAC 7- en ATAD 3-component om zichzelf voor te bereiden op de naleving van deze richtlijnen.

Ten slotte

Naleving van de belastingwetgeving moet een prioriteit zijn voor alle bedrijven. Het heeft al een impact. De hyperinflatie in de regelgeving dwingt hen om nieuw personeel aan te nemen, dat noodzakelijkerwijs multi-geschoold is, met zowel juridische als financiële vaardigheden. Een ander opmerkelijk effect is dat bedrijven steeds minder agressieve belastingoptimalisatie toepassen, uit angst dat agressieve belastingoptimalisatieschema's zullen worden geherclassificeerd als belastingfraude. Tot slot, met ATAD 3 moeten bedrijven kijken naar de economische substantie van elke holding en nauwgezet werken om voor 1 januari aan de regelgeving te voldoen.er Januari 2024. Je kunt dus beter niet tot het laatste moment wachten.