Les réglementations fiscales européennes viennent de changer. C’est pourquoi les entreprises doivent impérativement ajuster leur stratégie d’optimisation fiscale. Le moindre faux pas sur cet étroit chemin de crête et l’entreprise tombe dans la fraude. Expert en conformité fiscale et formateur, Julien Briot-Hadar détaille les nouvelles réglementations ainsi que les risques, sanctions et impacts qu’elles peuvent avoir sur les finances et la réputation de votre entreprise.

Les chiffres ne sont pas anecdotiques. Le dernier rapport parlementaire sur l’évasion fiscale, rédigé en octobre 2022 par Charlotte Leduc, la députée de Moselle, estime le manque à gagner pour les finances publiques entre 50 et 120 milliards d’euros par an.

C’est pourquoi les pouvoirs publics, à travers les instances européennes et internationales, multiplient les réglementations pour essayer de la juguler et d’établir une frontière claire entre fraude et optimisation fiscale.

Dans l’esprit collectif, les notions de fraude, d’évasion et d’optimisation fiscale sont souvent l’objet d’un amalgame.

Pour rappel, la fraude fiscale constitue un délit défini par l’article 1741 du Code général des impôts (CGI). Commet une fraude fiscale toute personne qui, frauduleusement, s’est soustraite ou a tenté de se soustraire à l’établissement ou au paiement total ou partiel de l’impôt.

L’optimisation fiscale vise à réduire son niveau d’imposition. Elle peut être légitime ou agressive.

- L’optimisation fiscale légitime est un mécanisme d’évitement de l’impôt respectant la légalité. Elle consiste notamment à exploiter les niches fiscales ou régimes dérogatoires.

- L’optimisation fiscale agressive consiste à tirer parti des subtilités d’un système fiscal ou des incohérences entre les systèmes fiscaux de plusieurs pays afin de réduire l’impôt à payer, comme le définit le site du ministère de l’Économie.

Le « double irlandais » et le « sandwich hollandais »

Parmi les principales méthodes employées, la manipulation des prix de transfert, c’est-à-dire des transactions transfrontières entre filiales d’un même groupe, vise à réduire le taux de taxation du bénéfice. La technique du « double irlandais », autrement appelé « sandwich hollandais », consiste à utiliser des filiales et holdings inscrites dans les centres financiers offshores afin de tirer avantage des législations de ces pays.1. Le cadre réglementaire se renforce

De nouvelles réglementations visent à renforcer la transparence fiscale et à lutter contre la fraude. C’est le cas des directives européennes dites DAC 6, DAC 7 et ATAD 3. Même si certaines ne rentreront en vigueur qu’en 2024 au plus tôt, les entreprises doivent les anticiper et s’y préparer.

I) La directive DAC 6 contre l’évasion fiscale

Depuis 2021, les entreprises et leurs intermédiaires doivent déclarer à l’administration fiscale tout dispositif transfrontière qui présenterait un caractère potentiellement agressif d’un point de vue fiscal, et ce, dès lors qu’il satisfait à certains critères, appelés marqueurs.

C’est ce qu’on appelle la DAC 6. Cette directive européenne instaure un échange automatique d’informations relatives aux montages fiscaux transfrontaliers potentiellement agressifs. Son but est de mettre les autorités fiscales en mesure de réagir plus rapidement en présence de mécanismes d’évasion fiscale agressive.

En juin 2022, le groupe McDonald’s a évité un procès et a soldé son litige tant avec l’administration fiscale qu’avec le ministère public en acceptant de signer cette convention judiciaire d’intérêt public (CJIP) conclue avec le Parquet national financier (PNF). L’amende s’est élevée à un montant d’environ 1,2 milliard d’euros.

Le contentieux qui opposait le groupe McDonald’s à l’Administration fiscale concernait un montage de planification fiscale agressive.

Entre 2009 et 2020, des redevances de marque anormalement élevées ont été transférées de la France vers le Luxembourg. Ces transactions internes au groupe ont eu pour effet de diminuer les bénéfices taxables en France, deuxième plus gros marché de la multinationale.

Le montage « conduisait à absorber une grande partie des marges dégagées par les restaurants français et à minorer les impôts payés en France par les différentes structures du groupe français », a relevé le président du tribunal judiciaire, Stéphane Noël.

II) La directive DAC 7 s’attaque aux plateformes numériques

Succédant à la DAC 6, la directive dite DAC 7 oblige les opérateurs de plateformes à déclarer des informations sur les revenus perçus par les vendeurs sur leurs plateformes, et les États membres à échanger automatiquement ces informations. L’objectif est de permettre aux autorités fiscales locales d’identifier les revenus perçus par les vendeurs via les plateformes numériques et de déterminer les obligations fiscales pertinentes. Son entrée en vigueur est fixée au 1er janvier 2024.

III) La directive ATAD 3 contre les sociétés-écrans

À la suite d’une demande du Parlement européen et des scandales financiers (Pandora Papers, LuxLeaks, OpenLux…), la Commission européenne a rendu public le projet de directive 2021/0434 ou ATAD 3 visant à prévenir l’utilisation de sociétés-écrans. Ses dispositions transposées devraient être applicables au 1er janvier 2024 avec la nécessité d’apprécier certains critères dès cette année.

Le dispositif vise à titre principal les holdings intermédiaires intercalées par des groupes multinationaux ou des fonds d’investissement, fonds de private equity ainsi que les family offices.

Pour être concernée par la nouvelle directive, l’entité doit rencontrer trois critères :

- Plus de 75 % des revenus de la société holding doivent, au cours des deux dernières années, être des revenus passifs ou assimilés ;

- Plus de 60 % des recettes des sociétés sont issues de transactions transfrontières ou le bilan de la société est composé à plus de 60 % d’actifs immobiliers ou d’actifs à usage privé situés à l’étranger ;

- La gestion ou l’administration de l’entité a été externalisée.

La directive vise à harmoniser la définition des sociétés-écrans et les sanctions.

Pour répondre à la question de la substance, elles devront disposer de locaux dans le pays, détenir un compte bancaire dans l’Union européenne et avoir un administrateur résident dans l’État où est située l’entité. Si l’administration fiscale considère que l’entité n’a aucune substance, cette entité sera privée du bénéfice de nombreux dispositifs d’allégements fiscaux : avantages concurrentiels, régime mère-fille…

Pour la France, les déclarations sont déposées sur le site impôts.gouv.fr du déclarant.

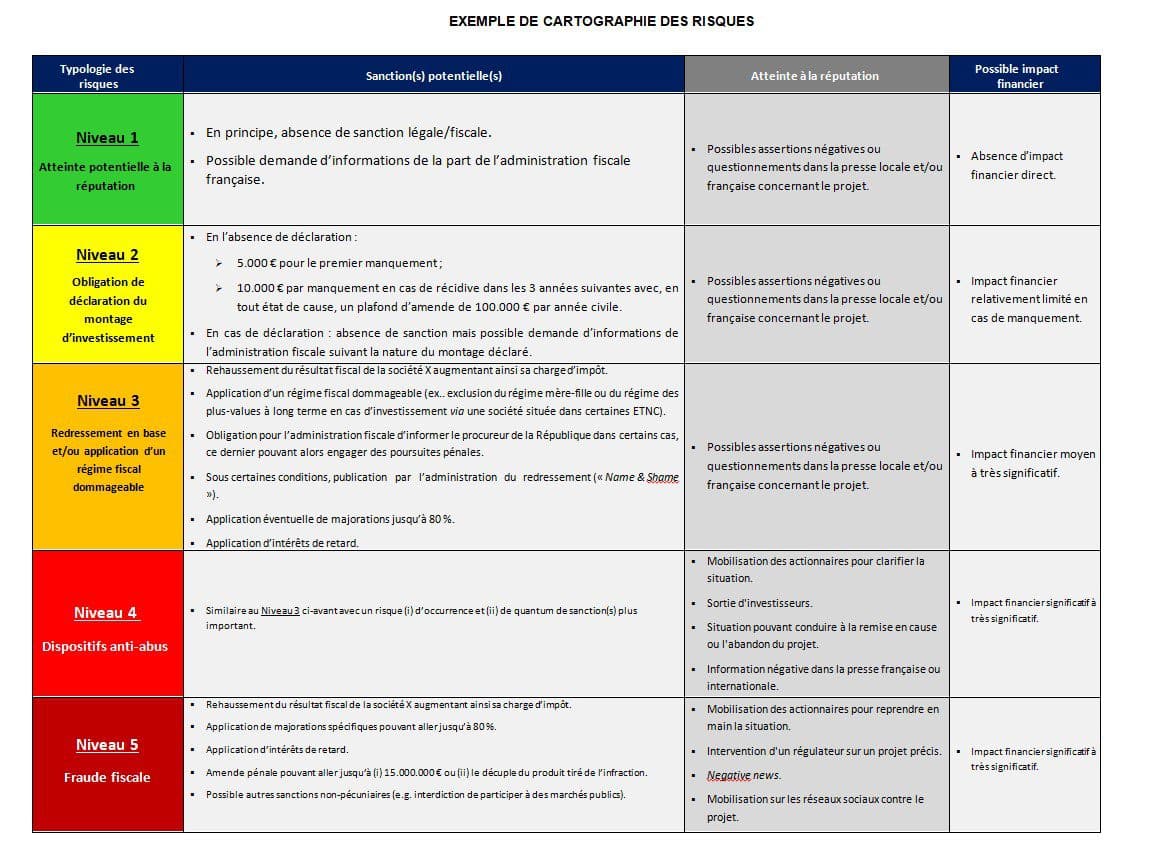

Pour DAC 6, en France, la première erreur est à 5 000 euros et le plafond est de 100 000 euros par entreprise (ou par entité juridique) par an. Un problème de compliance fiscale entraîne également un risque d’image et de réputation qui peut compromettre la valeur, voire la pérennité de l’entreprise.

2. Les mesures à mettre en place

Il existe une réelle nécessité de former les équipes à la détection des dispositifs susceptibles d’être concernés par la DAC 6. Souvent, les sociétés font appel à des sociétés externes, cabinets d’avocats d’affaires sur l’aspect théorique ou société de conseil en conformité fiscale (compliance) sur l’aspect pratique. Il semble primordial lors de ces formations de s’assurer par chacun de la compréhension globale des quinze marqueurs de DAC 6.

Par ailleurs, il s’avère indispensable de mettre en place un contrôle interne de grande qualité. La prise en compte de la conformité fiscale dans les politiques, procédures et processus de la société est essentielle pour être conforme à la loi. Les autres points à aborder dans le contrôle de premier et second niveau en ce qui concerne la compliance fiscale, sont : la notion de dispositif transfrontière, l’analyse des marqueurs DAC 6, la revue des types de dispositifs, l’identification des intermédiaires, la prise en compte du secret professionnel et la qualité des déclarations.

La conformité fiscale doit être aussi prise en compte dans le cadre du contrôle périodique, au même titre que toutes les politiques, procédures et processus de l’établissement. Il serait intéressant pour les auditeurs de récupérer les rapports de missions réalisés sur les processus de transparence fiscale. Il paraît également indispensable de s’intéresser à la gouvernance interne de la société. Enfin, il est absolument nécessaire de vérifier la prise en compte de la compliance fiscale dans l’approche par les risques de la société.

Pour finir, l’entreprise doit rédiger en interne une série de procédures avec un volet DAC 6, DAC 7 et ATAD 3 afin de se préparer à respecter ces directives.

En conclusion

Le sujet de la conformité fiscale doit être une priorité pour l’ensemble des sociétés. Elle a déjà des conséquences. L’hyperinflation réglementaire les oblige à embaucher de nouveaux collaborateurs, nécessairement polyvalents, avec aussi bien des compétences juridiques que financières. Autre effet notable : les sociétés pratiquent de moins en moins l’optimisation fiscale agressive, craignant une requalification de montage d’optimisation fiscale agressif en fraude fiscale. Enfin, avec ATAD 3, les entreprises doivent s’intéresser à la substance économique de chaque holding et travailler méticuleusement pour se mettre en conformité avec la réglementation d’ici au 1er janvier 2024. Autant ne pas s’y prendre au dernier moment.