Les banques ont enfin ouvert l’accès aux données de leurs clients. La révolution de l’open banking est passée par là. Quelles sont les conséquences pour les institutions financières ? Quel rôle doivent-elles désormais jouer, notamment face aux fintechs ? Quels nouveaux services proposent-elles ? Dominique Chesneau, spécialiste de la finance et formateur ORSYS, décortique les tenants et aboutissants de cette révolution.

Qu’est-ce que le concept d’open banking ?

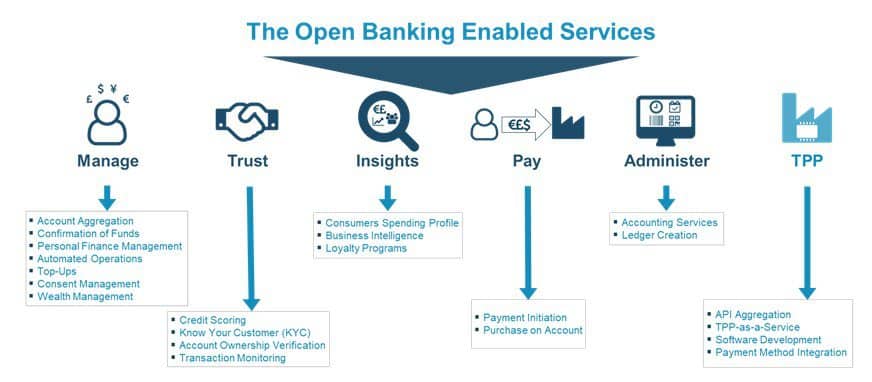

Ainsi qu’il a été indiqué dans de précédents articles, il s’agit pour les banques de se développer en ouvrant l’accès aux données non confidentielles de leurs clients. En contrepartie, ces mêmes clients peuvent regagner du pouvoir sur ces données à travers l’utilisation de nouveaux services. L’open banking conduit ces institutions à changer profondément leur modèle économique autour des services suivants :

Les services appartenant à la catégorie Gérer (Manage) offrent à l’utilisateur le contrôle sur ses finances, avec des fonctions d’agrégation de comptes, de catégorisation des dépenses ou d’automatisation.

Les services de la catégorie Confiance (Trust) améliorent l’identification et l’analyse des profils d’utilisateurs via des données financières. Cela permet de respecter des obligations légales de conformités ou de réduire les risques.

Les services de la catégorie Connaissances (Insight) extraient des données bancaires en analyses comportementales des consommateurs afin de personnaliser les offres, notamment avec des programmes de fidélisation.

Les services qui relèvent de la catégorie Paiements (Pay) permettent aux utilisateurs de se transférer de l’argent simplement à partir de leur compte bancaire.

Les services Adminitrer (Administer) permettent la création de rapports pour des services comptables.

Les services de prestataires tiers (TPP, Third Party Provider) permettent à ces opérateurs de rentrer sur le marché bancaire et d’apporter une valeur ajoutée aux consommateurs.

L’open banking multiplie l’écosystème financier

Au-delà des paiements, tous les acteurs de la finance sont concernés : les banques traditionnelles, les banques en ligne, les fintechs, les gérants d’actifs, les assureurs, les banques de détail spécialisées, les autres institutions spécialisées ayant recours à des API (une API est une interface de programmation, c.-à-d. du code qui permet à un programmeur d’établir des connexions entre plusieurs logiciels pour échanger des données) ou à des places de marché pour atteindre le client.

Cette digitalisation implique de reconsidérer les impacts technologiques, l’acquisition et la modernisation du traitement de la donnée, le mode de décentralisation de leur exploitation et de leur distribution en interagissant avec tous les intervenants de l’écosystème :

Un nouveau rôle à jouer pour les banques

Dans cet environnement, les banques traditionnelles doivent faire évoluer leur modèle économique. Quatre stratégies principales s’offrent à elles :

- « Full-service provider » : fournir leur propre gamme de produits et de services, sans passer par des partenariats avec des entreprises tierces et donc sans API.

- « Utility » : renoncer à la propriété des produits et de leur distribution. Les banques mettent à disposition leur infrastructure et leurs services aux autres acteurs de l’écosystème, sans avoir de contact direct avec le client.

- « Supplier » : offrir leurs propres produits, mais renoncer à leur distribution auprès des interfaces tierces.

- « Interface » : se concentrer sur la distribution des produits en créant une interface prenant la forme d’une place de marché à laquelle des entreprises tierces peuvent venir ajouter leurs produits et leurs services.

Du point de vue du client, cette évolution semble évidente, car elle :

- améliore l’expérience utilisateur grâce à des produits et services sur mesure,

- permet de prendre des décisions financières plus sages,

- accroît l’efficacité et la productivité des entreprises et des PME,

- renforce la concurrence entre les prestataires de services financiers, stimule l’innovation, développe de nouveaux services et accroît la demande,

- monétise des données (en facturant des tierces parties pour l’utilisation des API),

- optimise le retour sur l’investissement de la DSP2 (qui permet la dilution des coûts résultant de l’infrastructure de la DSP2),

- crée plus de valeur pour les clients (car les API permettent aux banques de faire des offres personnalisées et de renforcer leurs relations avec les entreprises)

Tout comme l’exploitation du big data a été un virage massif dans la logique marketing, l’open banking permet d’exploiter la véritable mine d’or que représentent les données bancaires, afin de développer des services qui correspondent parfaitement aux besoins du consommateur.

Nos meilleures formations sur l’open banking

- Open Banking, enjeux et perspectives

- Fintech et Big Tech en finance, état de l’art et tendances

- Open data, les grands principes, préparer sa démarche d’ouverture des

données